Das Thema Nachhaltigkeit hat für Versicherungen viele Facetten. Insbesondere die Anpassungen an die neuen regulatorischen Berichtsvorschriften zählen aktuell zu den großen Herausforderungen.

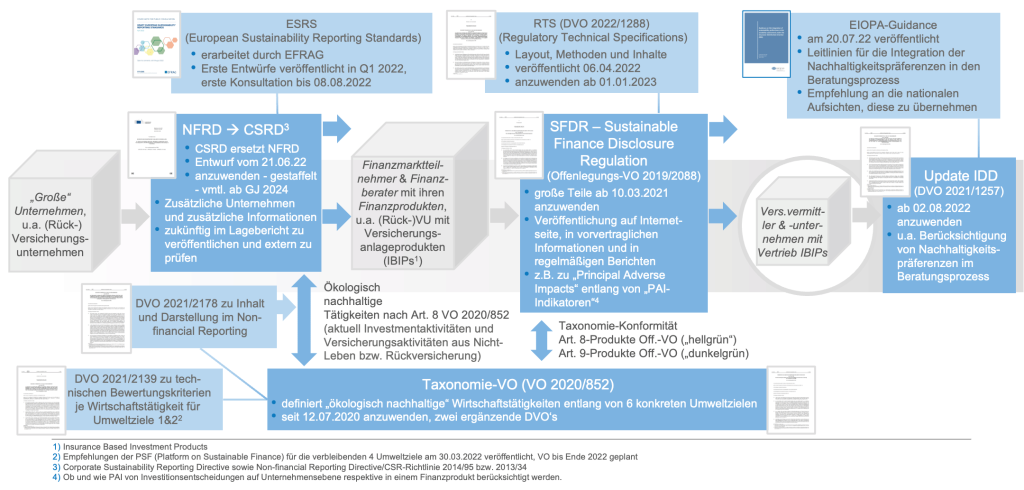

Beispiel: Offenlegungsverordnung. Die Sustainable Finance Disclosure Regulation – kurz SFDR – betrifft sämtliche Finanzmarktteilnehmer und -berater, unter anderem eben auch Lebensversicherer mit ihren Versicherungsanlageprodukten. Die betroffenen Unternehmen werden unter anderem aufgefordert, Informationen über die Einbeziehung von Nachhaltigkeitsrisiken bei ihren Investitionsentscheidungen und ihrer Vergütungspolitik öffentlich zugänglich zu machen. Gleiches gilt für nachteilige Auswirkungen und Eigenschaften ihrer Finanzprodukte im Hinblick auf die Aspekte Environment, Social und Governance oder kurz ESG. Ob die Informationen auf Unternehmens- oder Produktebene heruntergebrochen sein müssen und in welcher Form sie zu veröffentlichen sind – im Internet, in regelmäßigen Berichten oder in vorvertraglichen Informationen – hängt vom jeweils geforderten Inhalt ab.

Die Aufsichtsbehörden empfehlen: Übergangszeit sinnvoll für die Vorbereitung auf die Berichtspflichten nutzen.

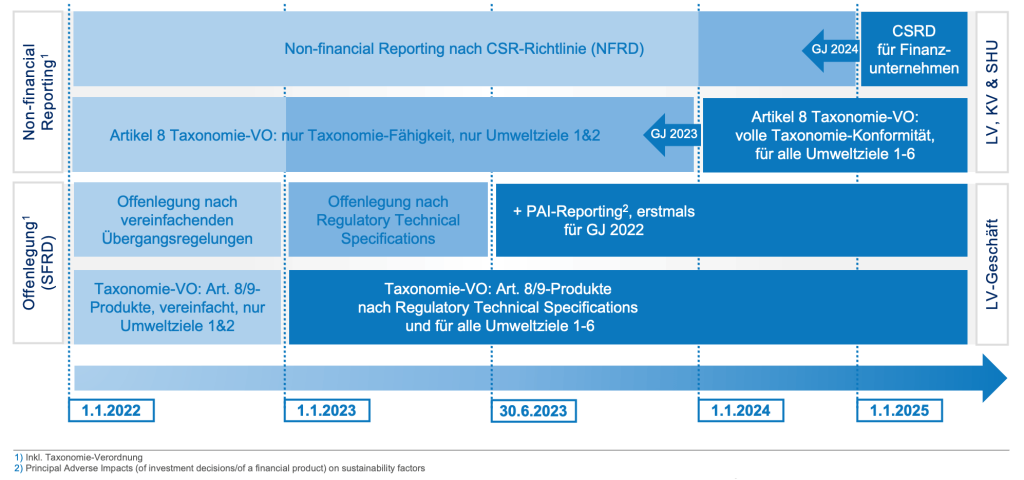

Die SFDR ist seit dem 10. März 2021 bereits größtenteils in Kraft getreten. Aber: Die konkreten Inhalte, Methoden und Berichtsformate sind in der Durchführungsverordnung DVO 2022/1288, den sogenannten Regulatory Technical Specifications geregelt, die erst Anfang 2022 herausgekommen und ab dem 1. Januar 2023 anzuwenden sind. Bis dahin gibt es vereinfachende Übergangsregelungen. Allerdings empfehlen die drei Aufsichtsbehörden EBA, ESMA und EIOPA den Unternehmen dringend, die Übergangszeit zu nutzen und sich auf die umfangreichen Berichtspflichten vorzubereiten. Dies betrifft beispielsweise auch die methodischen Aspekte bei der Behandlung der wichtigsten negativen Nachhaltigkeitsauswirkungen, der sogenannten Principal Adverse Impacts (PAI) der im Portfolio befindlichen Finanzprodukte. Diese sind anhand von mindestens 20 Nachhaltigkeitsindikatoren erstmals für das Berichtsjahr 2022 zu analysieren und bis zum 30. Juni 2023 zu veröffentlichen.

Ein weiteres Beispiel: Die viel diskutierte EU-Taxonomieverordnung. Die Taxonomie klassifiziert ökologisch nachhaltige Wirtschaftstätigkeiten anhand von sechs definierten Umweltzielen und ergänzt die Anforderungen aus der SFDR. Die drei Aufsichtsbehörden haben in ihrer Erklärung zu den Erwartungen an die Übergangszeit insbesondere auch konkrete Aussagen zur Anwendung der Taxonomieverordnung gemacht. Hier geht es im Detail um die sogenannten Artikel-8- und Artikel-9-Produkte, bei denen eine nachhaltige Investition angestrebt wird oder zumindest ökologische oder soziale Merkmale beworben werden.

Die Reporting-Anforderungen aus der Taxonomie-VO und der CSRD betreffen alle Versicherer.

Aus der Taxonomie ergeben sich auch konkrete Anforderungen an das Non-financial Reporting, also für Unternehmen, die unter Artikel 19a oder 20a der Richtlinie zur Corporate Social Responsibilty (CSR-Richtlinie) fallen. In diesem Zusammenhang sind Angaben darüber zu machen, wie und in welchem Umfang die Tätigkeiten des berichtenden Unternehmens ökologisch nachhaltig sind. Konkretisiert werden die notwendigen Informationen in der DVO 2021/2178. Versicherer haben bei der Umsetzung noch eine Übergangsfrist bis zum 31. Dezember 2023: Bis dahin sind Kennzahlen nur auf Basis taxonomiefähiger Wirtschaftstätigkeiten auszuweisen, für 2022 zudem nur für die Umweltziele 1 und 2. Ab 1. Januar 2024 müssen aber auch Versicherer die vollständige Taxonomiekonformität anhand der in Teilen bereits veröffentlichten technischen Bewertungskriterien – DVO 2021/2139 für Umweltziele 1 und 2 – prüfen.

Und als ob das noch nicht genug wäre, dürfte die Erweiterung der Inhalte im Non-financial Reporting durch die Corporate Sustainability Reporting Directive (CSRD) die Herausforderungen im Berichtswesen nochmals vergrößern, und zwar vermutlich ab dem Geschäftsjahr 2024. Die durch EFRAG erarbeiteten und im Rahmen der jüngsten Konsultation veröffentlichten European Sustainability Reporting Standards (ESRS) geben einen ersten Eindruck von den zukünftigen Berichtspflichten, die dann auch zwingend im Lagebericht zu veröffentlichen und Bestandteil der externen Prüfung sind.

Berichtspflichten in großen Zusammenhängen denken und pragmatisch angehen

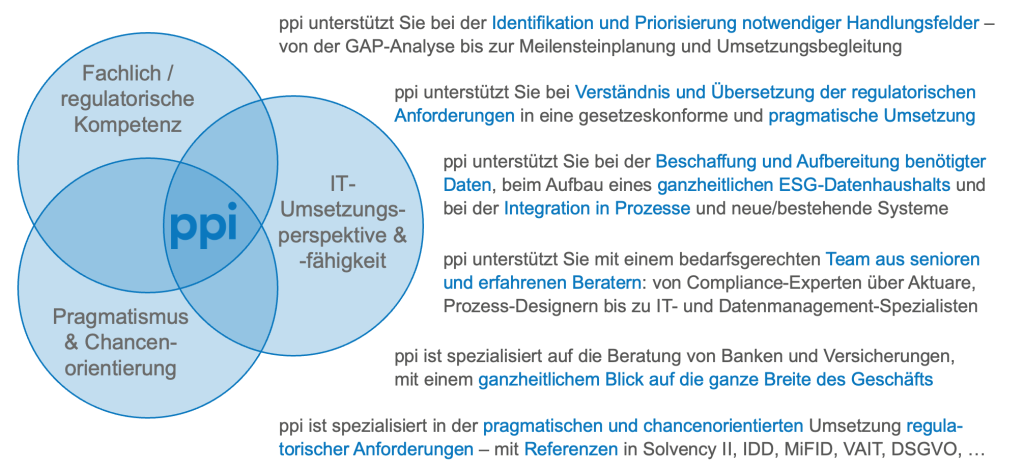

Bei all den Herausforderungen kommt es darauf an, mit erfahrenen Partnern zusammenzuarbeiten, um den eigenen Betrieb nicht lahmzulegen. So können zum Beispiel die Experten von PPI die Unternehmen bei der pragmatischen, gesetzeskonformen und über alle Bereiche konsistenten Umsetzung der neuen Offenlegungsanforderungen unterstützen. Das reicht von der Gap-Analyse und dem Aufbau passender Datenhaushalte über methodische Konzeptionen und den Ausbau entsprechender Prozessstrecken bis zur Automatisierung über geeignete Systeme und Tools.

Weitere Informationen unter: www.ppi.de/versicherungen/esg/