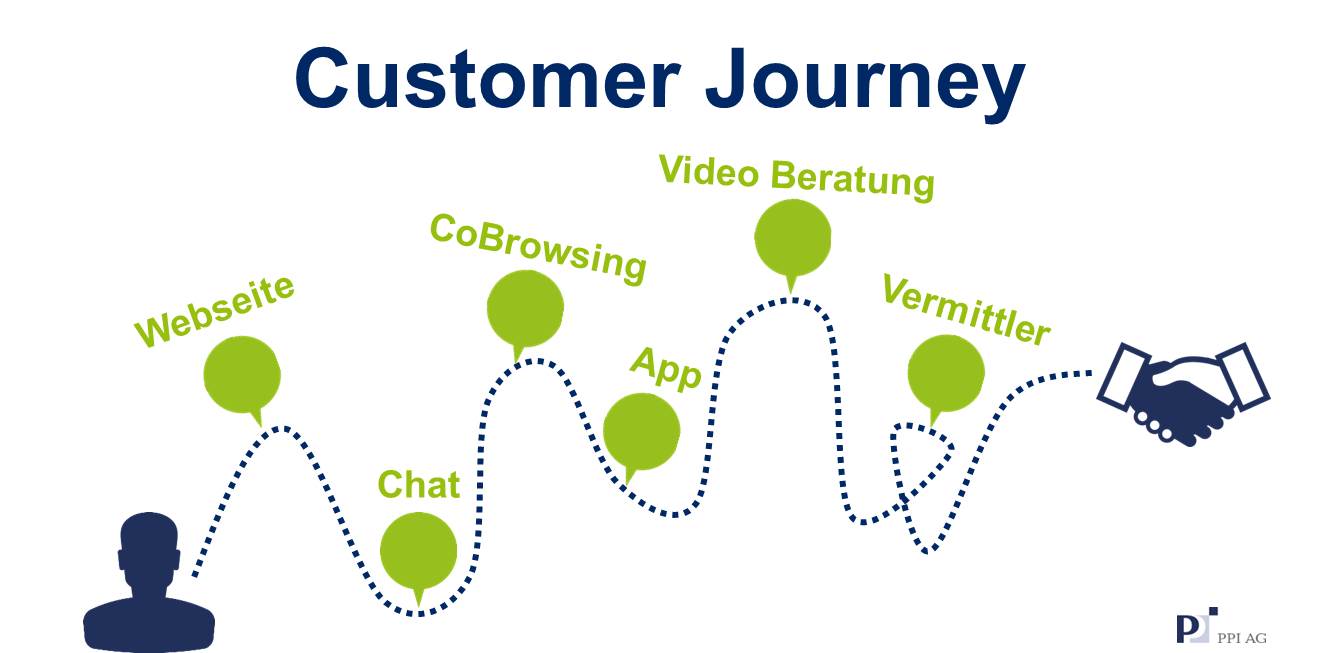

Versicherungsunternehmen sehen die intelligente Automatisierung von Prozessen (IPA) in der Regel aus der Perspektive der IT-Bereiche. In diesem Beitrag möchte ich IPA aus einer weiteren Perspektive – der Kundenperspektive – betrachten. Ausgangspunkt dieser Customer Journey ist ein potenzieller Kunde, der über verschiedene Kontaktpunkte mit einem Produkt oder einem Versicherer interagiert – bis zur gewünschten Zielhandlung, z. B. einer Antragsstellung, Änderungsmitteilung oder Anfrage (angelehnt an onlinemarketing-praxis.de). Kontaktpunkte können klassische Medien wie Anzeigen in Zeitschriften oder Radio, Online-Marketing, virales Marketing durch Freunde oder Bekannte und Bewertungsportale sein.

|

| IPA als Basis der Customer Journey |

Bei dieser Beschreibung der Customer Journey stellen sich drei Fragen, die ich nachfolgend ausführen möchte:

Agiert ein Kunde mit einem Produkt ODER einem Versicherer?

Online-Angebote, Vermittler und Makler werden durch die Digitalisierung transparenter und vergleichbarer. Es entstehen immer mehr übergreifende Bewertungssysteme und Portale. Die Kundenbedürfnisse sind nicht wie bisher statisch und vorhersehbar, sondern gewinnen täglich an Dynamik. Versicherer differenzieren ihre Produkte stärker, weil Kunden Produkte fordern, die zu ihren Bedürfnissen passen.

Eine weitere Produktdifferenzierung sind die verhaltensorientierten Produkte, die in Echtzeit an das Konsumverhalten des einzelnen Kunden angepasst werden können. Damit verschiebt sich das Verhältnis von einem Versicherer- zu einem Versicherten-orientieren Markt, in dem die Versicherten die Bedingungen für den jeweiligen Produkte und Tarife definieren. Diese Verschiebung erhöht die Produktvielfalt bis hin zu Individualprodukten.

Für IPA hat dies weitreichende Folgen: Antragsprozesse müssen produktunabhängiger gestaltet werden und selbst bei komplexen Produkten wie der Lebensversicherung weitgehend automatisiert ablaufen; Produkte von der Reiseversicherung bis zur Berufsunfähigkeitsversicherung müssen in Echtzeit parametrisierbar sein, um einem Kunden direkte Rückmeldung auf eine Anfrage geben zu können – unabhängig vom verwendeten Kontaktpunkt; die Prozesse selbst müssen modular sein, damit Anpassungen jederzeit möglich sind. Diese neuen Anforderungen stellen das Produkt immer stärker in den Vordergrund. Die Versicherer müssen sich durch innovative Produkte und herausragenden Service etablieren. Hier hilft nur Ärmel hochkrempeln und anfangen!

Welche Kontaktpunkte braucht ein Kunde für welche Interaktionen?

Grundsätzlich stehen bei den Versicherern das Omnichannel Management sowie die verbesserte Kommunikation und Kollaboration mit Kunden weit oben auf der Liste – für mehr Kundenerlebnis bei der Interaktion mit dem Unternehmen. Erreicht werden kann dieses Ziel nur durch integrierte und parallele Kommunikationskanäle. Aufgrund der Digitalisierung sind die Kundenschnittstellen nicht länger ortsgebunden und persönlich, sondern vermehrt ortsunabhängig und unpersönlich. Besonders für die Informationsbeschaffung erwarten die Kunden bedienerfreundliche Umsetzungen mit modernen Schnittstellen zu den eigenen mobilen Endgeräten.

Für IPA bedeutet dies vor allem, die Prozesse kanalübergreifend zu gestalten und zu automatisieren. Ein Beispiel: Ein Kunde hat sich für eine Privathaftpflicht entschieden, hat aber vor dem Vertragsabschluss noch konkrete Rückfragen; mit nur einem Klick kann er einen persönlichen Termin vereinbaren oder direkt mit einem entsprechenden Mitarbeiter eines Servicecenters telefonieren. Die notwendigen Informationen liegen beim jeweiligen Kontaktpunkt – wie man es z. B. von Online-Versandhäusern gewohnt ist – bereits vor. In vielen Digitalisierungsprogrammen werden die verschiedenen Kontaktpunkte noch immer in autarken Projekten betrachtet. Integrieren Sie diese Projekte für ein echtes Omnichannel Management.

Wie bekommt ein Kunde genau die Informationen für seine Zielhandlung?

Auf das veränderte Nutzungsverhalten reagieren viele Versicherer bisher nur, anstatt aktiv zu agieren. Die Unternehmen müssen den Fokus auf die entscheidenden Kundeninteraktionen richten. Ansätze wie Big Data und Analytics liefern die wichtigen Werkzeuge, um das Konsumverhalten zu ermitteln – die Basis für passgenaue Versicherungsprodukte. Kundenwünsche, persönliche Kundenansprache und individuelle Nutzungsprofile sind Grundvoraussetzungen, um dem individuellen Kunden die wichtigen Produktinformationen im sinnvollen Umfang zur richtigen Zeit am richtigen Ort im passenden Geräteformat bereitzustellen.

Für IPA bedeutet dies insbesondere, Millionen von Nutzungsdaten in Echtzeit auszuwerten, um passende Informationen für einen einzelnen Kunden bereitstellen zu können. Im Zeitalter, in dem die Versicherer zum Teil noch auf IT-Altsysteme angewiesen sind, die keinen 24/7-Betrieb unterstützen oder Daten erst nach einigen Stunden aktualisieren, wartet auch hier noch ein großes Stück Arbeit.

Der Weg zur vollständig digitalisierten Customer Journey ist also noch steinig. IPA hilft dabei, die einzelnen Themen nicht separiert, sondern im Zusammenspiel zu betrachten und umzusetzen.

Beste Grüße

Julian

#Digitalisierung #Versicherung #IPA #Prozessautomatisierung #CustomerJourney