Zu Beginn dieser Reihe zum Thema Collaborative Business Models haben wir uns den Themen „Was ist eigentlich ein Ökosystem, und welche Arten von Ökosystemen existieren heute?“ und „Welche Ansätze zur Entwicklung erfolgreicher kollaborativer Geschäftsmodelle sind in der Digitalisierung erfolgversprechend?“ gewidmet. Darauf aufbauend habe ich sehr spannende Diskussionen führen dürfen, die insbesondere auf eine Kernfrage abzielten: „Welche Ausprägungen von Geschäftsmodellen wird es zukünftig in der Versicherungsbranche geben?“

Für die Entwicklung einer Hypothese für diese Fragestellung fokussiere ich mich auf vier Kernbereiche:

- Kunden

- Organisation und Prozesse

- Daten

- Wertschöpfung

Kunden: Die Verschiebung der Kundenbetreuung vor Ort hin zur ansteigenden Nutzung digitaler Kanäle führt bei Versicherern dazu, dass neue Customer Journeys und neue Kundenprozesse definiert werden, um den Kontakt zu eigenen oder neuen Kunden zu erhalten. Zukünftige Versicherer werden ein hybrides Modell anbieten müssen, welches sowohl persönliche als auch vollständig digitale Interaktionen ermöglicht. Von Apps, die über günstigere Policen oder mögliche Versicherungslücken informieren, Chatbots zur Bearbeitung von Massenanfragen bis hin zum CoBrowsing mit einem realen Kundenberater.

Organisation und Prozesse: Versicherungen verfolgen heute im Kern weiterhin klassische vertikale Modelle von Kern- und Supportprozessen sowie hierarchische Führungsstrukturen. Im Bereich Sourcing werden heute insbesondere neue Produkte und Geschäftsfelder wie Cybercrime einsortiert. Insbesondere in Bezug auf die klassischen Vermittlerstrukturen erhöhen sich die Anforderungen in Bezug auf Standardisierung und nach außen geöffnete APIs. Am Markt etablieren sich verstärkt digitale Vermittler, die entweder auf vollautomatisierte Massenprodukte oder ein digitales Kundenerlebnis setzen.

Daten: Der Fokus auf die Sammlung, Analyse und Ableitung von Handlungsoptionen mittels Big Data führt langfristig zu kundenorientierten Produkten, Dienstleistungen und Prozessen. Dabei werden Daten über alle Kanäle und in allen Phasen der Customer Journey gesammelt und verdichtet, um ein immer besser werdendes Bild der (potenziellen) Versicherungsnehmer zu erhalten.

Wertschöpfung: In den vergangenen Monaten haben eine Reihe von Insurtechs ihre Ambitionen verdeutlicht, als digitaler Versicherer in den Markt einzutreten. Die Insurtechs übernehmen dabei unterschiedliche Rollen: P2P-Versicherung, Vergleichs- und Vermittlungsplattformen, Vertragsüberwachung, Risikoanalyse, Telematik, Insurance as a Service bis hin zu Blockchain. Dies führt einer Neuordnung bestehender Wertschöpfungsketten.

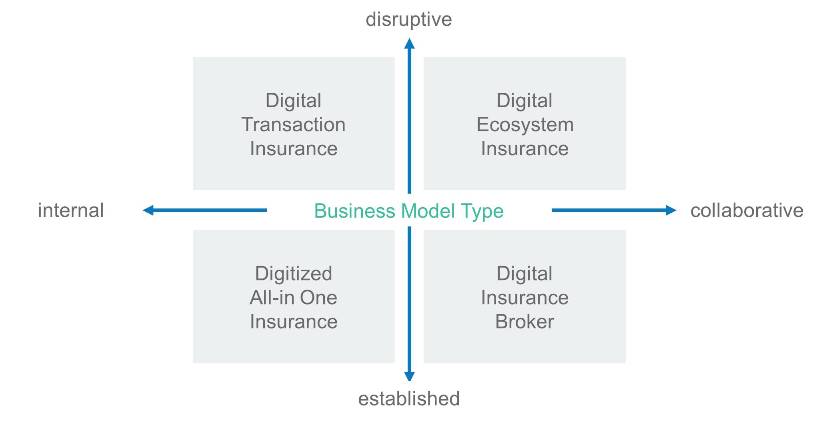

Die Veränderungen in den vier genannten Themenfeldern führen zu umfangreichen Anpassungen der Geschäftsmodelle. Die Anpassungen der Geschäftsmodelle lassen sich in zwei Perspektiven betrachten: horizontal (intern vs. kollaborativ) und vertikal (etabliert vs. disruptiv).

1. Versicherer bieten einen sicheren Hafen für Kundendaten und Daten. Sie genießen insbesondere bei den Kunden ein hohes Vertrauen. Versicherer können diese Kompetenzen ausbauen und schrittweise z. B. Insurtechs einsetzen, um die einzelnen Zielgruppen an der Kundenschnittstelle zu besetzen. Dafür müssen insbesondere eine hohe interne Automatisierungsquote und APIs nach außen etabliert werden – die Digital Transaction Insurance.

2. Obwohl Versicherer komplexe Produkte und IT-Infrastrukturen betreiben, zeigt der Markt, dass auch (neue) Versicherer mit schlanken Produkten und modernen IT-Infrastrukturen aufgebaut werden können. Diese Art von Versicherer profitieren von ihrer langen Erfahrung und umfangreichen Expertise im Markt sowie regulatorischen Anforderungen. Dabei handelt es sich um ein sehr klassisches Geschäftsmodell auf Basis moderner Technologie und schlanker Prozesse – die Digitized All-In-One Insurance.

3. Sowohl Versicherer als auch Insurtechs fokussieren sich auf ein digitales Kundenerlebnis. Zukünftig könnten die digitalen Dienstleistungen der Versicherer weiter ausgebaut werden und weiter von den eigentlichen Produkten, internen Prozessen und IT-Infrastrukturen abgegrenzt werden – der Digital Insurance Broker.

4. Versicherer haben eine hohe Expertise in Bezug auf Produkte, bestehende Prozesse und IT-Infrastrukturen. APIs und neue Sourcing Modelle führen zur zielgruppenspezifischen Nutzung und Einbindung von innovativen Lösungen von Insurtechs und weiteren etablierten Partnern. Versicherer werden damit zum Fixpunkt von Kooperationen in digitalen Ökosystemen.

Ich hoffe, Ihnen hat meine Beitragsserie gefallen. Bis bald

Ihr Julian Schmidt

#Versicherungen #Digitalisierung #CollaborativeBusinessModells #FintechÖkosystem #Fintechs